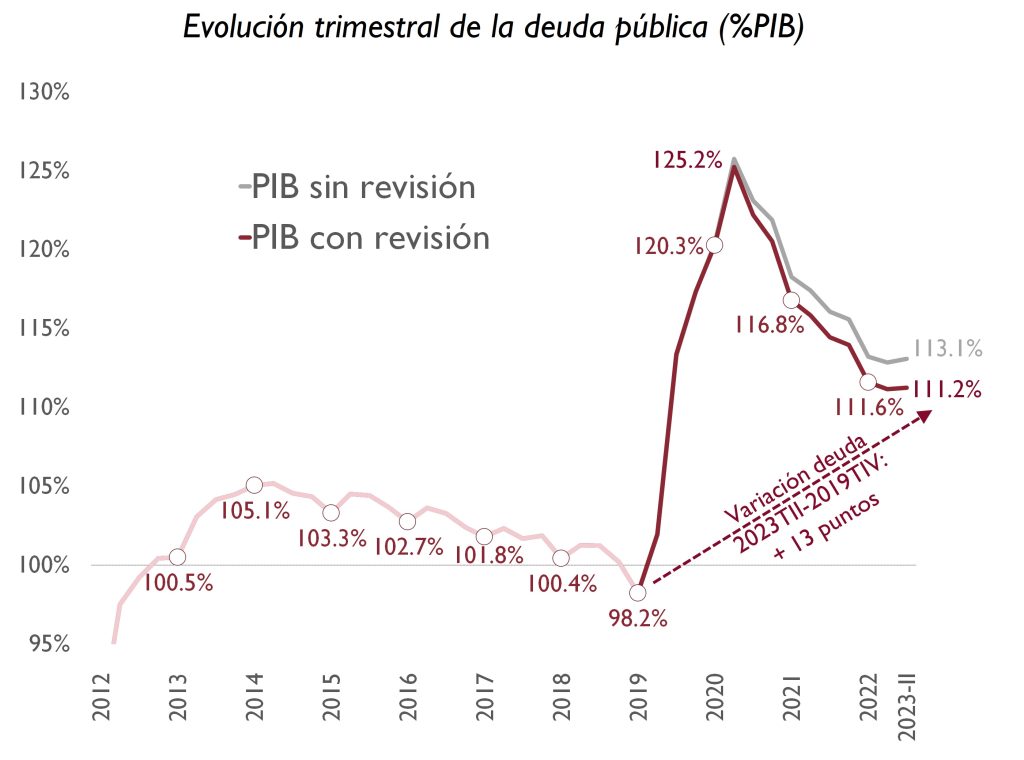

- La Autoridad Independiente de Responsabilidad Fiscal (AIReF) recuerda que la ratio de deuda se situó en el 111,2% del PIB en el segundo trimestre de 2023, 4 décimas por debajo del final de 2022

- La reciente revisión del PIB del INE ha supuesto una reducción de 1,8 puntos de la ratio por el incremento del denominador

- Las cifras constatan la senda descendente de la ratio de deuda, que ha bajado 14 puntos desde el techo alcanzado en el primer trimestre de 2021, aunque España sigue entre los países más endeudados de la UE

- Tras la revisión del INE, la AIReF estima que la ratio se situará entre el 108% y el 109% a finales de año, mejorando las últimas previsiones del Gobierno y resto de Organismos Internacionales

- Tras el fuerte repunte de 2022, la rentabilidad de la deuda soberana europea se ha mantenido relativamente estable a lo largo de 2023, , aunque la última subida de tipos por parte del BCE ha impulsado los rendimientos de las principales referencias de deuda europea a valores próximos a los máximos de los últimos meses

- En cuanto a la financiación del Estado, la AIReF señala que el coste medio de las nuevas emisiones se ha incrementado desde el -0,04% de finales de 2021 hasta el 3,33% en agosto de 2023, un valor no registrado desde 2011

- Indicadores como la prima de riesgo y los seguros de crédito de la deuda soberana permiten señalar que los inversores no perciben deterioro de la salud financiera de la deuda pública española a pesar del alza de su rentabilidad

- La alta rentabilidad de los valores del Tesoro a corto plazo ha modificado la distribución de las tenencias de las Letras, con un incremento notable de los valores en manos de hogares e instituciones no financieras, pasando de una cuota del 0,1% en julio de 2022 al 35,2% en julio de 2023

La Autoridad Independiente de Responsabilidad Fiscal (AIReF) publicó hoy en su página web la última actualización de su Observatorio de Deuda Pública, en el que analiza la evolución reciente de la deuda tras la última revisión de la Contabilidad Nacional realizada por el Instituto Nacional de Estadística (INE) y la evolución de los tipos de interés y los mercados de deuda tras las últimas decisiones de política monetaria.

La AIReF recuerda que la ratio de deuda se situó en el 111,2% del PIB en el segundo trimestre de 2023, lo que supone una reducción de 4 décimas respecto al final de 2022, de 3,2 puntos de PIB en el último año, y un incremento de 13 puntos respecto al nivel previo a la pandemia. En términos monetarios en 2023 la deuda continuó creciendo a un ritmo similar al del PIB nominal, hasta alcanzar los 1,558 billones de euros en julio. La reciente revisión de 22.997 millones de euros del nivel del PIB realizada por el INE ha supuesto una reducción de 1,84 puntos de la ratio como efecto de un mayor denominador. Del total, 1,4 puntos se deben a la revisión del PIB del año 2021.

Las cifras constatan que, tras el fuerte incremento inicial provocado por la pandemia, la ratio de deuda muestra una senda descendente. De hecho, el perfil trimestral ha mantenido una senda de reducción continuada durante ocho trimestres, interrumpida en el segundo trimestre de 2023 con una estabilización en el 112,1%. La reducción desde el techo alcanzado en el primer trimestre de 2021 (125,2%) ha sido de 14 puntos. La corrección del déficit público, el rebote de la actividad y la inflación han logrado corregir aproximadamente la mitad del incremento provocado por la pandemia. No obstante, España es en la actualidad uno de los países de la UE con mayores niveles de deuda, por detrás de Grecia e Italia y con un nivel similar al de Portugal y Francia. En 2019, España ya era uno de los países de la eurozona con la ratio de deuda más elevada y la pandemia ha contribuido a consolidar esta situación.

Las últimas proyecciones de AIReF recogidas en el ‘Informe sobre ejecución presupuestaria’ mostraban para este año una disminución en la ratio de deuda de 3,1 puntos sobre el nivel registrado en 2022 hasta el 110,1% del PIB. Sin embargo, tras la revisión del INE, la AIReF estima que la ratio se situará muy probablemente entre el 108% y el 109% a finales de año, mejorando las últimas proyecciones del Gobierno y resto de Organismos Internacionales. La AIReF estima que el déficit público seguirá contribuyendo al incremento de la deuda de una manera similar al 2022 y que la reducción de la ratio vendrá sustentada principalmente por el crecimiento nominal del PIB, donde el deflactor tendrá una contribución muy notable.

Condiciones de financiación

En cuanto a las condiciones de financiación, el Observatorio constata que la evolución de la inflación, más elevada y persistente que lo inicialmente anticipado por los bancos centrales, ha obligado en el último año a intensificar el tono restrictivo de la política monetaria. Tal y como señala la AIReF, nunca antes se había producido una subida tan rápida, intensa y generalizada de los tipos de interés de los distintos bancos centrales. En conjunto, se aprecia una subida acumulada entre 400 y 500 puntos básicos en los tipos de interés mundiales a lo largo del último año tras una década de rentabilidades cercanas a cero o incluso en niveles negativos en algunos países. Ahora que los tipos están en niveles claramente restrictivos y hay indicios sólidos de que la transmisión de la política monetaria está funcionando, las autoridades monetarias han adoptado una actitud más cauta. Aunque no se descarta alguna subida más, la estrategia pasa por mantener los tipos en región restrictiva un periodo “suficientemente largo” de tiempo, condicionando las futuras decisiones a la inflación.

En este contexto y tras el fuerte repunte de 2022, la rentabilidad de la deuda soberana europea se ha mantenido relativamente estable en 2023 consolidando los niveles alcanzados. Además, los mercados han empezado a cotizar una posible relajación de las condiciones de financiación más allá de 2023, lo que ha supuesto que el diferencial de la deuda a largo plazo sobre el corto plazo se haya estrechado considerablemente en los últimos meses, marcando un mínimo a finales del mes de junio. El aumento de las rentabilidades como consecuencia de la elevada inflación ha sido un fenómeno global, lo que ha permitido que el diferencial de la deuda española a 10 años se mantenga estable respecto a su homóloga alemana. Según la AIReF, este hecho, junto con el mantenimiento de la cotización de los seguros de crédito (CDS) en unos niveles muy contenidos, es una señal de que los inversores no perciben deterioro de la salud financiera de la deuda pública española a pesar del alza de su rentabilidad.

Coste de financiación de la deuda española

En cuanto a la financiación del Estado, tras alcanzar su mínimo en 2021, el coste medio de las nuevas emisiones del Tesoro se ha incrementado desde el -0,04% hasta el 3,33% en agosto de 2023, un valor no registrado desde el año 2011. Este mayor coste de emisión ha generado igualmente un punto de inflexión en el coste medio de la cartera de deuda del Estado, que ha aumentado desde su mínimo histórico del 1,64% hasta el 2,02%. Por su parte, el gasto por intereses del total de las Administraciones Públicas se ha incrementado 5.550 millones de euros en 2022 hasta un total de 31.595 millones, lo que representa un 2,3% del PIB. En 2022 el gasto por intereses en términos nominales ha consolidado y acelerado el cambio de tendencia que se inició en 2021 tras siete años continuados de reducción. De haberse mantenido en 2022 el mismo tipo implícito de 2021 (1,9% vs. 2,2%), la carga financiera se habría incrementado tan solo 1.576 millones de euros, esto es, 3.974 millones menos.

Tal y como se constata en el Observatorio, gran parte del incremento de la carga financiera se ha producido por la revalorización de la cartera de deuda ligada a la inflación, que ha supuesto más de 8.000 millones de euros. Si se excluye esta revalorización debida a la inflación de 2021 y 2022, el gasto por intereses habría continuado descendiendo en 2022 dado que todavía siguen amortizándose bonos emitidos con rentabilidades relativamente altas, no muy lejos de las registradas a lo largo de ese año. La deuda ligada a la inflación se sitúa ligeramente por encima del 5% del total de la cartera, en línea con la de otros grandes emisores europeos. Más allá del impacto coyuntural reciente del episodio de elevada inflación en la carga financiera, la AIReF señala que mantener un programa de deuda ligada a la inflación es un activo necesario para una buena diversificación de la base inversora del Tesoro que tiene que cubrir unas necesidades de financiación elevadas.

Según las previsiones de AIReF, en 2023 el tipo medio de emisión cerrará el año ligeramente por encima del 3%, aumentando hasta el 3,4% en los próximos años. Estos tipos de emisión elevarían el tipo implícito al 2,8% y el gasto en intereses al 2,9% del PIB en 2026.

Cambios en la distribución de las tenencias de deuda

Por último, la AIReF constata que la alta rentabilidad de los valores a corto plazo ha tenido un efecto muy considerable en la distribución las tenencias de las Letras del Tesoro, donde los hogares e instituciones no financieras han incrementado notablemente su participación en el último año, pasando de una cuota del 0,1% en julio de 2022 al 35,2% en julio de 2023.

En concreto, los hogares han pasado en el último año de tener 25 millones de euros en julio de 2022 a 18.523 millones en julio del 2023, y la sociedades no financieras de 46 millones a 6.485 millones. Por otro lado, los distintos programas de compras de activos públicos del BCE iniciados en 2015 e intensificados en 2020 y 2021 han convertido al Banco de España en uno de los principales tenedores de la deuda pública española a largo plazo, incrementando 23 puntos su cuota de participación en el total de la deuda en los últimos cinco años hasta el entorno del 33%.